Potrebovala som vyriešiť financovanie kúpy nehnutelnosti a zároveň nejaké životné poistenie. čitaj ďalej

Ako sa vyhnúť najčastejším chybám pri správe svojich financií.

Stiahnite si ZADARMO tento e-book a posuňte svoju finančnú gramotnosť na novú úroveň.

Investovanie a fondy .

Investovanie a fondy . Fondy vznikli v minulosti z dôvodu sprístupnenia kapitálových trhov ako možnosť na investovanie aj pre bežných ľudí. Dovtedy sa mohli nakupovať cenné papiere a iné investičné aktíva iba priamo, čo bolo pre väčšinu ľudí obmedzujúce či už z dôvodu potrebnej výšky kapitálu alebo chýbajúcej odbornosti pri výbere konkrétnych aktív.

Aj dnes je alternatívou pre fondy investovanie a nakupovanie investičných aktív priamo. Teda nákup do svojho vlastníctva vybraných akcií, dlhopisov, nehnuteľností, drahých kovov … .

Diverzifikovať, teda zmysluplne rozložiť svoje peniaze do viacerých aktív by však pri priamom nákupe bolo pre väčšinu ľudí dnes tak ako aj v minulosti nedostupné. Práve aj preto vznikli fondy, kde je už aj akokoľvek malý vklad hoci aj v sume od jedného eura diverzifikovaný - rozložený častokrát do stoviek alebo aj tisícov investičných aktív , napríklad akcií alebo dlhopisov.

Ako je to možné?

Ak by sme chceli nakúpiť napr. dvadsať rôznych kvalitných cenných papierov- akcií, tak by sme potrebovali tisíce eur , pretože cena iba jedného cenného papiera može byť niekoľkosto alebo niekoľkotisíc eur.

To nehovorím o tom, ak by sme chceli diverzifikovať ( rozložiť) svoje peniaze do stoviek rôznych cenných papierov.

Fond má však pre investovanie vklady tisícov , niekedy aj miliónov vkladateľov ktorých vklady sú zainvestované spoločne v celom balíku a nezriedka ide celkovo o miliardy eur alebo dolárov.

Takáto spoločná suma sa potom ľahko diverzifikuje, rozkladá medzi rôzne aktíva a každý má na takto celkovo spravovanom majetku podiel podľa toho akú sumu a kedy vložil.

Výstupom pre investora, vkladateľa je potom počet podielov ktoré z tohto spoločného majetku vlastní.

Tento spoločný majetok spravuje správca , súkromná spoločnosť, ktorý je pod dohľadom príslušného štátneho orgánu ktorý sleduje a kontroluje finančný a kapitálový trh.

Správcom fondov je presnejšie povedané takzvaná správcovská spoločnosť, ktorá musí byť akciovou spoločnosťou a na svoju činnosť musí mať príslušné povolenie.

Správcovských spoločností ktoré spravujú fondy a investície sú na svete stovky. Na Slovensku sú naši domáci správcovia ale aj zahraničný.

Tatra asset managemet,a.s., správc. spol. ( domáci )

Amundi ( zahraničný )

IAD, a.s. , správc. spol. ( domáci )

Black Rock ( zahraničný )

Prvá penzijná ,a.s., správc. spol. (domáci)

Investika, a.s. správc. spol. ( zahraničný )

atď.

Najpodstatnejšou úlohou správcu fondov je spravovať peniaze vkladateľov obozretne a v súlade so zvolenou investičnou stratégiou.

Na Slovensku máme tri druhy spoločností ktoré spravujú fondy na investovanie.

Klient - vkladateľ ( investor) tak vopred vie v akých aktívach budú jeho peniaze zainvestované a môže tak zvážiť riziko ktoré svojou investíciou v danom fonde podstupuje a zároveň aj to aký výnos môže v tomto fonde očakávať.

Tzn. že ak si klient - vkladateľ napríklad vyberie na investovanie fond s akciovou stratégiou investovania do akcií severnej ameriky, tak tento fond nemôže investovať do dlhopisov alebo do európskych akcií a pod.

Akú má stratégiu ten ktorý fond je popísané v tzv. štatúte fondu čo je verejným dokumentom väčšinou zverejneným na webových stránkach toho ktorého správcu ku každému fondu osobitne.

Napriek tomu, že rôzny správcovia môžu mať podobné fondy alebo fondy s rovnakou stratégiou, tak výsledné zhodnotenie týchto fondov bude väčšinou iné.

Je to dané tým, že rovnaká investičná stratégia fondov neznamená, že v tom ktorom fonde budú úplne rovnaké aktíva.

Napríklad v spomenutej akciovej americkej stratégii sú na výber stovky, tisíce akcií z ktorých môže správca fondu vyberať . Väčšinou je v takomto fonde maximálne pár desiatok akciových titulov ( firiem) a tak budú v každom fonde hoci rovnakého zamerania v konečnom dôsledku akcie rôznych firiem.

Preto je výber správcu investície veľmi podstatným rozhodnutím pred tým, ako sa rozhodneme ako investovať peniaze.

1. Správcovská spoločnosť,a.s.

- spravuje podielové fondy alebo fondy ETF

2. Doplnková dôchodková spoločnosť

- spravuje doplnkové dôchodkové fondy v 3 pilieri

3. Správcovská spoločnosť starobného dôchodkového sporenia

- spravuje fondy starobného dôchodkového sporenia v 2 pilieri

Okrem samotnej šikovnosti dobre spravovať peniaze svojich vkladateľov sú u správcov podstatné aj poplatky ktoré si za túto činnosť účtujú.

Odmenou správcu za spravovanie fondov je tzv. správcovský alebo inak povedané manažérsky poplatok, ktorý si správcovská spoločnosť účtuje z hodnoty spravovaného fondu.

Žiaľ neplatí to, že správca ktorý si účtuje vyššie poplatky aj zhodnocuje peniaze vkladateľov - investorov vyšším zhodnotením.

Častokrát je opak pravdou. Tie na správu najdrahšie fondy mávajú veľa krát nižšie výnosy ako tie lacnejšie.

Pritom tento poplatok spolu s inými tzv. priebežnými nákladmi veľmi ovlyvňuje to, koľko peňazí bude mať vkladateľ na konci na svojom konte.

Celkovým ročným nákladom na spravovanie fondu vrátane správcovského poplatku, pričom tento náklad sa vyjadruje pecentuálne z hodnoty spravovaného fondu sa hovorí TER.

Napríklad, ak je TER fondu 2,5% ročne, tak to znamená že nás náklady v danom fonde pripravia ročne o 2,5% .

Podobný fond od iného správcu môže mať TER napríklad iba 1,5% a to znamená každoročný rozdiel 1%, čo v dlhodobom horizonte môže znamenať obrovský rozdiel v konečnej sume .

Napríklad pri pravidelnom investovaní 100 eur mesačne pri 8% zhodnotení urobí rozdiel medzi TER 1,5% a 2,5% v konečnej sume rozdiel cca 10 000 eur. Inak povedané konečná suma môže byť 62 000€ alebo 72 000 € podľa toho, či bude TER fondu 1,5 alebo 2,5 percenta.

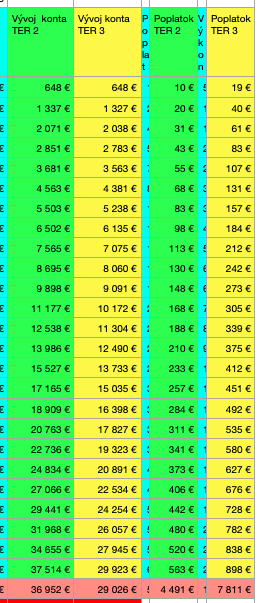

V tabuľke je príklad investovania 50 eur mesačne na 25 rokov v akciovej investičnej stratégii.

V zelenej investícii je TER 1,5% a v žltej je TER 3%. Rozdiel na konci ( červené pole ) stojí za zváženie v akom fonde a cez akého správcu je investovanie lepšie .

Vyššie TER znamená, že okrem vyššej sumy poplatkov sa vkladateľovi investuje vo fonde aj menej peňazí, keďže TER odčerpáva financie z vkladateľovho konta.

V stĺpčekoch je vidieť každoročný vývoj konta a vývoj strhávaného TER ( nákladov ) .

Prvým najdôležitejším rozhodnutím pri investovaní do fondov je rozhodnutie o tom, ktoré z dvoch základých spôsobov spravovania fondu si zvoliť , prípadne akým spôsobom ich skombinovať .

1. Aktívne spravované fondy

2. Pasívne spravované fondy

Aký je mezi nimi rozdiel?

V aktívne spravovaných fondoch sa správca snaží na základe svojich analýz a vyhodnotení nakúpiť vybrané aktíva z trhu.

Napríklad aktívne spravovaný akciový fond zameraný na veľké spoločnosti z Európskej únie sa bude snažiť pre investovanie vybrať z tohto trhu niekoľko desiatok akciových spoločností od ktorých bude očakávať že prinesú predpokladané zhodnotenie.

Čiže pri AKTÍVNEJ správe fondu sa investuje do vybraných aktív ( akcií, dlhopisov… ) na nejakom zvolenom trhu.

Trh môže byť zvolený napríklad teritoriálne.

U akcií napríklad trh podľa veľkosti spoločností.

Trh podľa tzv. emitenta ( toho kto cenný papier vydal )

Alebo trh rozvinutý ( USA,GB, Nemecko… ) či rozvíjajúci sa trh ( Brazília, Čína, India… )

Investovať je možné aj tzv. sektorovo:

Takže napríklad stratégiou aktívne spravovaného fondu môže byť investovanie do veľkých akciových spoločností v USA, alebo investovanie do vládnych dlhopisov rozvinutých krajín a pod.

Na druhej strane pri PASÍVNEJ správe správca nevyberá aktíva zo zvoleného trhu, ale kupuje aktíva celého trhu .

Napríklad: Pri aktívnej správe fondu zameraného na najväčšie spoločnosti na akciovom trhu USA bude v tomto fonde pravdepodobne 50-70 vybraných veľkých amerických spoločností .

Veľké spoločnosti v USA reprezentuje 500 najväčších spoločností ktoré sú sústredené do indexu s názvom S&P 500 a tak pri pasívnej správe správca nebude nič vyberať ale zainvestuje peniaze vkladateľov do všetkých 500 spoločností a teda tak investuje do celého trhu veľkých spoločností USA.

Takto je možné investovať pasívne do rôznych trhov napr. EU, Azia, Svet….

V čom je celý zmysel a rozdiel altívnej a pasívnej správy ?

Pri aktívnej správe je cieľ výberom aktív prekonať trh, tzn. prekonať priemerné zhodnotenie ktorý dosahuje celý trh.

Ak celý trh napr. najväčších spoločností USA dosahuje výnos 10% p.a. (ročne) tak pri aktívnej správe fondu s týmto zameraním je cieľom tento priemerný výnos prekonať.

Zároveň aktívne spravované fondy sú drahšou formou pre investovanie. Majú vyššie náklady, pretože ich musí obsluhovať viacej ľudí z vysokými mzdami, musia platiť za rôzne analýzy a prognózy, poplatky za častejšie obchodovanie na burze a pod.

Vyššie náklady investorov - vkladateľov by tak mali byť kompenzované vyšším výnosom.

ALE.

Porovnania a analýzy hovoria, že dlhodobo sa väčšine aktívne spravovaných fondov nedarí prekonávať trh a tak je výhodnejšie investovať do pasívneho fondu ktorý kopíruje celý zvolený trh.

Nehovoriac o tom , že pasívne fondy majú oveľa nižšie poplatky a teda aj TER .

Napr. na americkom trhu sa na desaťročnom horizonte podarilo len 10% aktívne spravovaných fondov prekonať trh.

Tzn. že 90 % aktívne spravovaným fondom sa nepodarilo prekonať trh.

Keďže ale nevieme vopred ktoré fondy rep. fondy ktorých správcov v budúcnosti dokážu aktívnou správou poraziť trh , tak s vyššou pravdepodobnosťou vyššie zhodnotenie dosiahneme v pasívne spravovanom fonde.

Tu by sme si mohli povedať, že môžeme hľadať takých správcov fondov ktorý v minulosti dokázali “poraziť” trh a dosiahnuť tak vyššie zhodnotenie a investovať cez nich .

Ale mám pre vás informáciu, že ďalšia analýza hovorí o tom, že len zlomku správcov sa podarí takýto úspech opäť zopakovať.

Takže namiesto riskovania, či sa nám podarí trafiť správny fond s aktívnou správou investovania, sa javí ako lepšie riešenie investovanie v pasívnom fonde .

Ak potrebujete pomoc s investovaním, alebo chcete prehodnotiť vašu investíciu, tak využite bezplatnú konzultáciu a vyplňte kontaktný formulár. Rád sa vám budem venovať.

Ak sa vám článok páčil potešíte ma svojím lajkom tlačítkom pod článkom. :-) Alebo ho môžete zdieľať s priateľmi na Facebooku.

Na odoberanie podobných článkov o financiách sa môžete prihlásiť cez žlté tlačítko pod článkom .

Stanislav Jendrišák